Многие золотые жуки, или даже большинство, особенно считающие гиперинфляцию неизбежным итогом, отвергают прогнозы Роберта Пректера (Robert Prechter). Действительно, он сильно ошибался насчёт золота, но вполне успешно указывал основные повороты на рынке акций и облигаций. Автор: Джей Тейлор

19.09.2013

Многие золотые жуки, или даже большинство, особенно считающие гиперинфляцию неизбежным итогом, отвергают прогнозы Роберта Пректера (Robert Prechter). Действительно, он сильно ошибался насчёт золота, но вполне успешно указывал основные повороты на рынке акций и облигаций. Более того, если говорить о «реальных» ценах на золото, сам Пректер был согласен с моей точкой зрения, что эта цена будет расти относительно всего, кроме доллара. Поэтому даже если Пректер прав, и золото временно упадёт ниже последних минимумов в номинальном выражении, он ожидает, что корзина товаров, акций и облигаций понизится сильнее, чем золото. С точки зрения Пректера, доллар самое безопасное пристанище для капитала, так как он будет дорожать. Но он также согласен, что золото — это деньги. По этой причине, а также потому, что золото не выросло в той мере, как выросли другие рынки, он думает, что оно будет снижаться в меньшей степени по сравнению со всем остальным. Иными словами, в условиях начала очередного дефляционного кредитного вливания можно ожидать роста реальной цены золота. Для меня как инвестора в золотодобывающие компании это весьма приятная перспектива, так как у этих компаний прибыли от продаж будут выше.

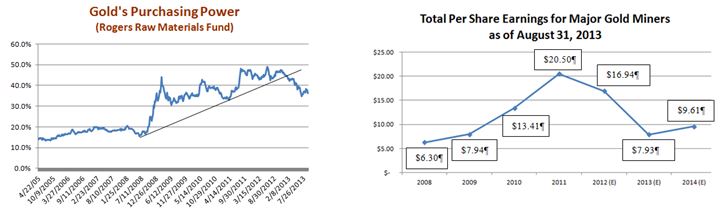

Ниже показана динамика для золота после краха банка Лиман в 2008-09 гг.

Слева: покупательная способность золота (фонд сырьевых товаров (Джима) Роджерса), справа и внизу: суммарная прибыль на одну акцию (EPS) крупных золотодобывающих компаний на 31.08.2013

График отражает взлёт «реальной» цены золота на гораздо более высокий уровень, когда дефляционный крах Лиман Бразерс вызвал снижение цен на товары и акции. Как можно видеть, тенденция роста реальной цены золота продолжалась до падения в августе 2012 года. Два графика справа отражают совокупный эффект изменения реальной цены золота и доходов семи крупнейших добывающих компаний, которые я регулярно отслеживаю. Когда упала реальная цена золота, упали и доходы крупнейших золотодобытчиков.

Конечно, не любое снижение можно связывать с реальной ценой золота. У многих крупных компаний прибыли упали, поскольку они взялись за масштабные, некачественные проекты, требующие огромных капиталовложений. Одна из причин столь значительного снижения в том, что некоторые из этих крупных проектов сейчас планируются с учётом меньших реальных цен на золото. Более осторожная управленческая позиция помогла бы избежать такого падения доходов. Но бесспорно, «реальная» цена золота играет главную роль в прибыльности для инвесторов в добывающие компании.

Все готово к дефляционному краху: сценарии 1929 и 2013 гг в ресурсах, облигациях и акциях

Медь участвовала в трех последовательных маниях, и теперь она истощена

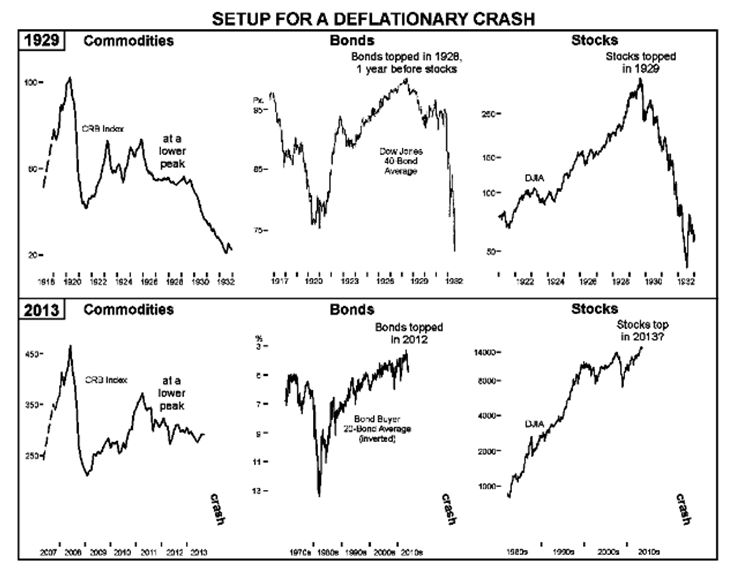

Но вернёмся к мнению Пректера о следующем большом этапе для акций, облигаций и сырьевых рынков. Ниже приводится график, приведённый в сентябрьском выпуске The Elliott Wave Theorist.

Вот что Роберт Пректер написал по поводу этого графика в последнем выпуске своего ежемесячного издания: «В конце лета 2013 года, ситуация для акций, облигаций и сырьевых товаров подобна той, что была в 1929 году. Тогда акции росли до нового исторического максимума, облигации достигли пика годом раньше, а сырьевые товары торговались по более низким ценам спустя несколько лет после достижения наивысшего уровня. 03.09.1929 вышел на максимум индекс Доу-Джонса для промышленных компаний, а 20.09.1929 — индекс Доу-Джонса для коммунальных компаний. В нынешнем году, индекс Доу-Джонса для промышленных компаний прошёл через максимум (на сегодняшний день) 05.08.2013, а индекс NASDAQ достиг нового максимума 10.09.2013. Похожее поведение, и в то же самое время года».

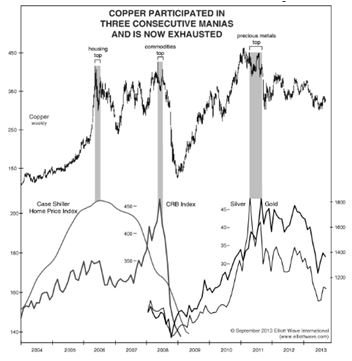

Медь говорит «игра окончена»

В отношении последнего графика есть ещё один интересный комментарий в выпуске The Elliott Wave Theorist от 12.09.2013 — о том, как проявляется завершение инфляционного цикла с точки зрения меди:

«Есть старая поговорка — у каждого бычьего рынка рыжая макушка. В течение последнего десятилетия было не менее трёх инвестиционных гигантов с рыжей макушкой: жилищный бум в 2006-м, сырьевой в 2008-м и пик драгметаллов в 2011-м. Сейчас мы считаем медь основным медвежьим рынком. Таким образом, жильё, товары и металлы также остаются медвежьими рынками. И экономическая перспектива сулит им дальнейшее снижение».

У меня есть все основания считать, что Пректер прав по всем пунктам, поскольку в основе всех этих явлений лежит дефляционная динамика рынка. У властей предержащих большие трудности с дальнейшим раздуванием долга. Они не понимают, что причина депрессии, продолжавшейся всё десятилетие 1930-х, заключалась в неработоспособности налоговой и денежной политики. Потому что именно налоговая и денежная политика, не позволяла рынкам работать свободно и эффективно, как происходит всегда в отсутствие манипуляций политиков. Всё дело в том, что печатание денег и дефицитное финансирование погружают нас в неуклонно растущие долги, так как сейчас, в конце кредитной экспансии, долг продолжает расти быстрее, чем доходы (ВВП).