Принимая во внимание все разговоры о сокращении программы количественного смягчения и ожидаемых увеличениях ставок ФРС, любознательные умы задаются вопросом: что случится с размером процентных платежей по государственному долгу США, если ФРС действительно повысит ставки.

12.01.2014

Принимая во внимание все разговоры о сокращении программы количественного смягчения и ожидаемых увеличениях ставок ФРС, любознательные умы задаются вопросом: что случится с размером процентных платежей по государственному долгу США, если ФРС действительно повысит ставки.

Я попросил моего друга Тима Волласа (Tim Wallace) изобразить это графически и плод его трудов ниже ясно отвечает на этот вопрос.

Эти графики основаны на предположении, что Бюджетное управление Конгресса (CBO) аккуратно оценивает размер будущих бюджетных дефицитов.

Ни Воллас, ни я не верим их оценкам, а также тому, что Фед сможет провести кредитно-денежное сжатие в момент, на который они намекают, но приводим графики для обсуждения.

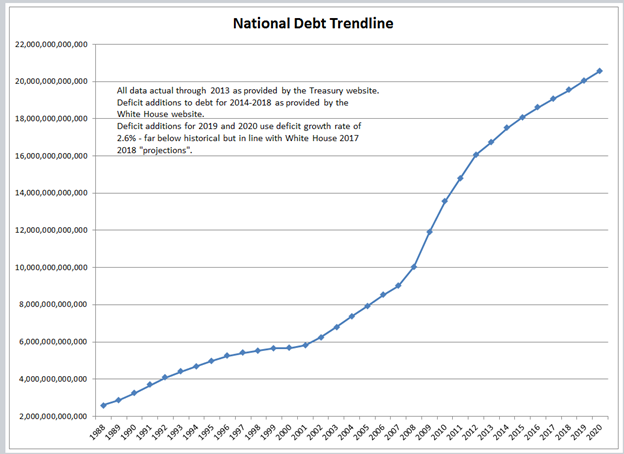

Линия тренда государственного долга (National Debt Trendline)

Все данные до 2013 года взяты с сайта Минфина. Размер увеличений долговой нагрузки на 2014-18 гг взят с сайта Белого Дома. Темпы роста дефицита на 2019-20 гг – 2.6%, что куда ниже исторических показателей, но совпадает с прогнозами с Белого Дома на 2017-18 гг.

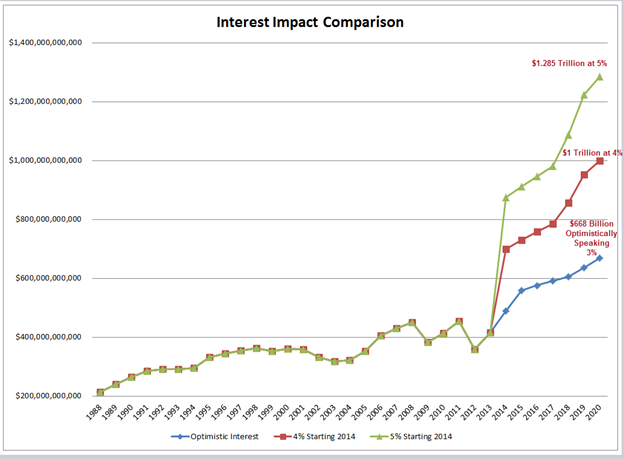

Прогнозы размера процентных платежей по различным ставкам

$668 млрд по оптимистическим 3% — голубым, $1 трлн по 4% — красным, $1.285 трлн по 5% — зеленым

Скрытая повестка дня

Текущая совокупная доходность (по обязательствам всех сроков) государственного долга равняется лишь 2.4%, по данным CBO.

«Оптимистический» прогноз $668 млрд предполагает, что ставки останутся ниже 3.1% до 2020 года.

Не забывая об этом, посмотрите на «Скрытую повестку дня», объясняющую печатание денег ФРС.

Одна из самых важных и редко упоминаемых причин, по которой Фед намерен держать процентные ставки на низком уровне, — это темное экономическое предчувствие, которое должно всех нас напугать.

Позвольте задать вам вопрос: Что бы вы подумали, если бы узнали, что почти все средства, которые вы вносите в счет оплаты подоходного налога идут на оплату лишь одного, — процентов по государственному долгу? Очень вероятно, что вы и миллионы других американцев посчитают это совершенно неприемлемым, и это вполне оправдано.

Но очень вероятно, что мы именно туда и направляемся.

Разве несправедливо спросить какова будет стоимость обслуживания нашего долга, если процентные ставки вернутся к более нормальным уровням? Что такое нормальный уровень? Ну, например, средняя доходность американского долга за последние 20 лет?

Она равняется 5.7%, что совсем не много по историческим стандартам.

Посчитайте сами: если бы средняя доходность нашего долга равнялась бы 5.7%, а не 2.4% как сегодня, то к 2020 году на обслуживание долгов уходило бы $930 млрд.

Теперь сравните это с количеством средств, которое налоговая служба получает от нас в виде подоходных налогов.

В 2012 году эта цифра равнялась $1.1 трлн, то есть если бы процентные ставки вернулись на более нормальный уровень, например, 5.7%, то 85% всех сборов от подоходного налога шло бы на обслуживание процентных платежей по долгам. Неудивительно, что ФРС обеспокоены.

Статья выше графиков не показывала, а мы показали.

Постоянно меняющиеся ориентиры

Вы действительно думаете, что Фед будет повышать ставки? Они понимают, что это невозможно, и не раскрывают реальных причин.

Год назад Фед говорил об уровне безработицы в 6.5%, как о точке принятия решения.

В декабре газета Wall Street Journal отметила Меняющиеся ориентиры Феда в сфере безработицы.

Теперь, после мощного краха доли участия в трудовых резервах, когда уровень безработицы упал до 6.7%, легко понять, почему поменялись ориентиры.

Фед делает вид, что его политика процентных ставок – это двойной мандат занятости и роста ВВП.

Графики выше показывают нам действительную причину этих изменений: Фед загнал себя в угол и не знает, что делать дальше.