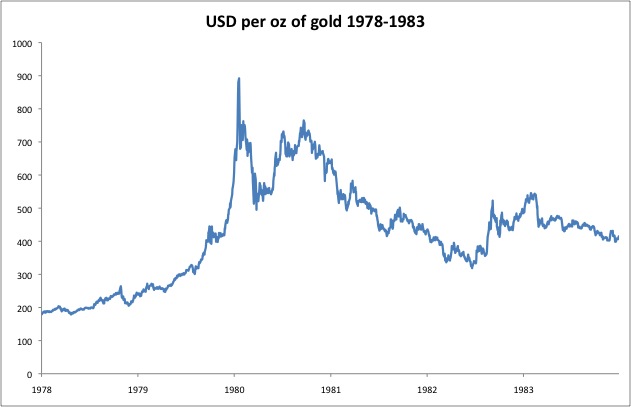

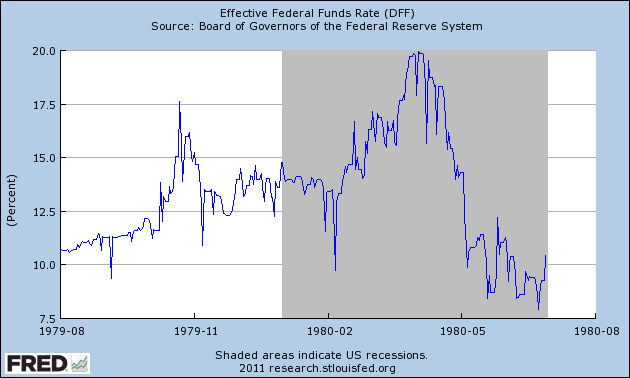

Я обратил внимание на некоторые интересные моменты, связанные с окончанием «бычьего рынка золота» (ситуация с девальвацией доллара) 1970-х, о которых, по моему мнению, стоит рассказать. Источник Я обратил внимание на некоторые интересные моменты, связанные с окончанием «бычьего рынка золота» (ситуация с девальвацией доллара) 1970-х, о которых, по моему мнению, стоит рассказать. Вот как это выглядело:  Вот график движения процентной ставки по федеральным резервным фондам на тот момент. Помните, что в то время у ФРС не было целевой нормы ставки, по крайней мере, в период с 1979 по 1989 годы. Она была занята монетаристским экспериментом.

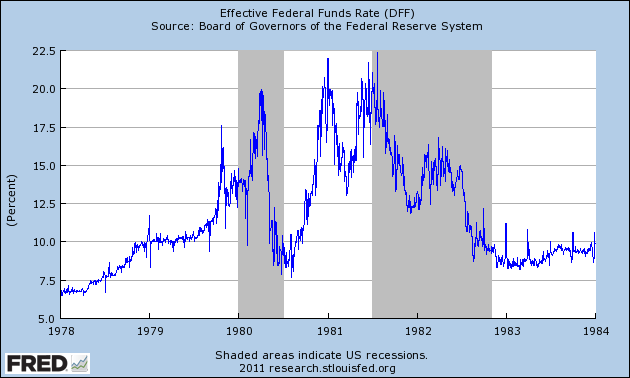

Вот график движения процентной ставки по федеральным резервным фондам на тот момент. Помните, что в то время у ФРС не было целевой нормы ставки, по крайней мере, в период с 1979 по 1989 годы. Она была занята монетаристским экспериментом.  Думаю, из этого графика можно увидеть, что, помимо поразительной волатильности, рост ставки по федеральным резервным фондам сопровождался укреплением доллара, а снижение ставки – его ослаблением. Я предполагаю, что некоторые увидят это и тут же начнут проявлять излишний фанатизм по поводу своих теорий «реальной процентной ставки». Слишком много стран обанкротилось в попытке поддержать свои валюты с помощью увеличения целевой ставки, чтобы серьезно к этому относиться. Важно помнить, что в то время не существовало целевой процентной ставки. Скорее, ставка была последствием операций на открытом рынке в рамках программы монетаризма. Однако думаю, можно также отметить, что они не слишком серьезно относились к монетаристскому эксперименту, а также глаз не спускали с процентных ставок. Высокая процентная ставка говорила об одном: Фед намеревался устроить нечто явно разрушительное для экономики, чтобы поддержать курс доллара. На протяжении многих лет Фед проводил политику «регулирования», то есть «ослаблял», чтобы избежать рецессии. В результате мы получили постепенное, а затем не такое уж и постепенное падение курса доллара. Давайте подробнее остановимся на самом драматическом периоде – 1979-1980 гг.

Думаю, из этого графика можно увидеть, что, помимо поразительной волатильности, рост ставки по федеральным резервным фондам сопровождался укреплением доллара, а снижение ставки – его ослаблением. Я предполагаю, что некоторые увидят это и тут же начнут проявлять излишний фанатизм по поводу своих теорий «реальной процентной ставки». Слишком много стран обанкротилось в попытке поддержать свои валюты с помощью увеличения целевой ставки, чтобы серьезно к этому относиться. Важно помнить, что в то время не существовало целевой процентной ставки. Скорее, ставка была последствием операций на открытом рынке в рамках программы монетаризма. Однако думаю, можно также отметить, что они не слишком серьезно относились к монетаристскому эксперименту, а также глаз не спускали с процентных ставок. Высокая процентная ставка говорила об одном: Фед намеревался устроить нечто явно разрушительное для экономики, чтобы поддержать курс доллара. На протяжении многих лет Фед проводил политику «регулирования», то есть «ослаблял», чтобы избежать рецессии. В результате мы получили постепенное, а затем не такое уж и постепенное падение курса доллара. Давайте подробнее остановимся на самом драматическом периоде – 1979-1980 гг.

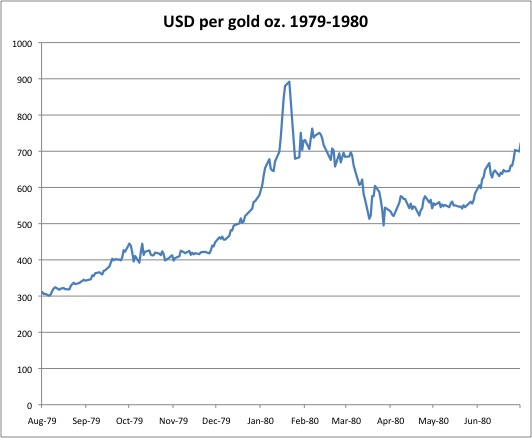

Нам ясно видно, что спад доллара приостановился в октябре-ноябре 1979 года, когда существенно выросла ставка по федеральным резервным фондам. Неужели Фед, наконец, взялся за ум? Мне представляется, что тогда имела место мощная неблагоприятная реакция, и акции существенно подешевели, так что Фед прекратил вмешательство. Это свидетельствовало о том, что в ФРС все же не отнеслись к этому серьезно, и курс доллара обвалился. Затем, начиная примерно с февраля 1980 года, ставка по федеральным фондам вновь и вновь берет новые высоты, и курс доллара растет. В мае 1980 года ставка вновь падает, а вместе с ней слабеет и доллар. Несомненно, подобные события способствовали распространению «мифа Волкера» о том, что очень высокие процентные ставки и рецессия были необходимы, чтобы остановить инфляцию. Что если, вместо того, чтобы наугад играть в монетаризм, объявить политику золотого стандарта? В таком случае процентные ставки могли бы быстро упасть, потому что получать выплаты в размере более 15% в привязанной к золоту валюте – это потрясающе. Снижение процентных ставок и стабильная валюта вызвали бы взрывной рост экономики. Вот как в то время выглядела «реальная ставка по федеральным резервным фондам»:

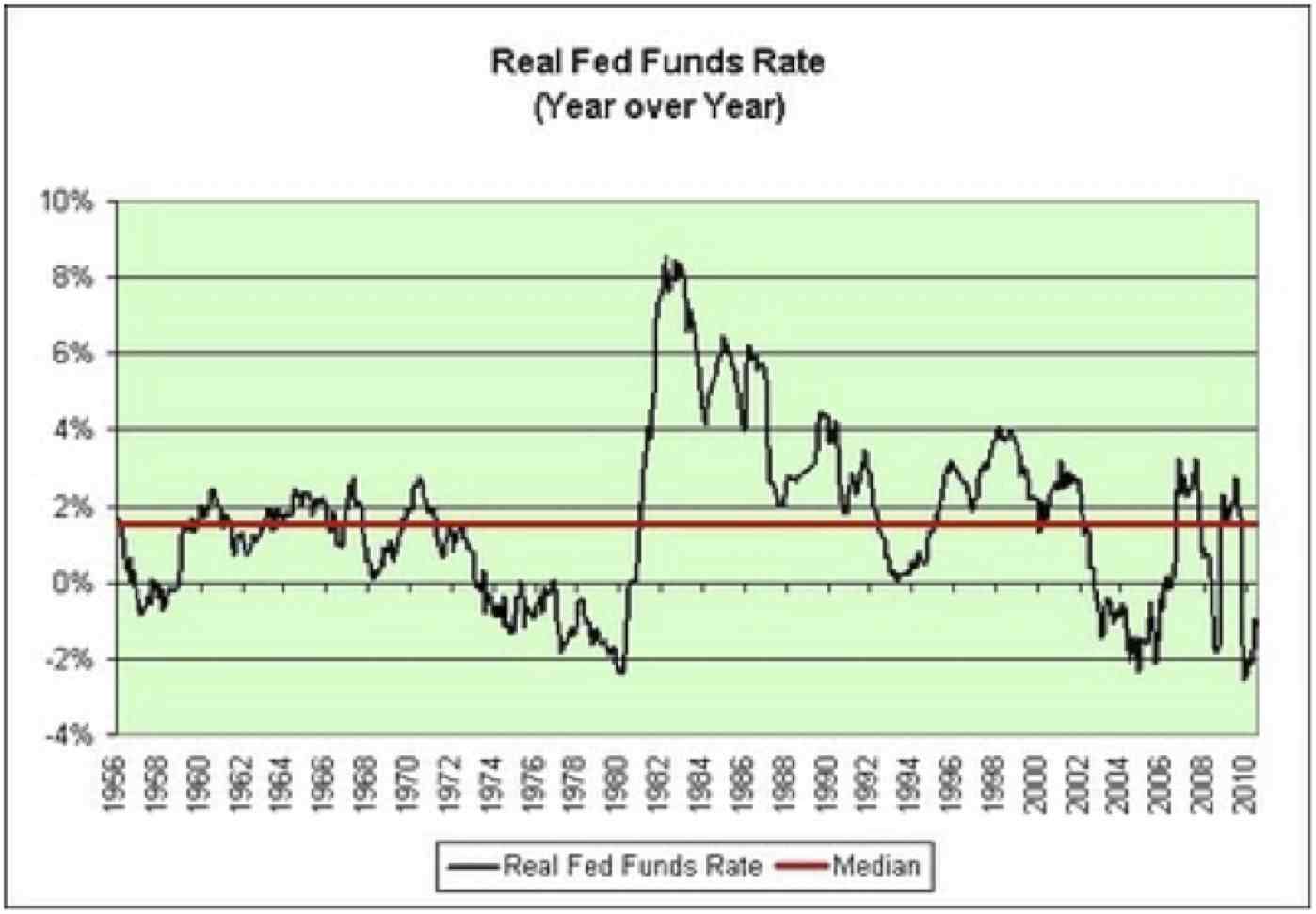

Нам ясно видно, что спад доллара приостановился в октябре-ноябре 1979 года, когда существенно выросла ставка по федеральным резервным фондам. Неужели Фед, наконец, взялся за ум? Мне представляется, что тогда имела место мощная неблагоприятная реакция, и акции существенно подешевели, так что Фед прекратил вмешательство. Это свидетельствовало о том, что в ФРС все же не отнеслись к этому серьезно, и курс доллара обвалился. Затем, начиная примерно с февраля 1980 года, ставка по федеральным фондам вновь и вновь берет новые высоты, и курс доллара растет. В мае 1980 года ставка вновь падает, а вместе с ней слабеет и доллар. Несомненно, подобные события способствовали распространению «мифа Волкера» о том, что очень высокие процентные ставки и рецессия были необходимы, чтобы остановить инфляцию. Что если, вместо того, чтобы наугад играть в монетаризм, объявить политику золотого стандарта? В таком случае процентные ставки могли бы быстро упасть, потому что получать выплаты в размере более 15% в привязанной к золоту валюте – это потрясающе. Снижение процентных ставок и стабильная валюта вызвали бы взрывной рост экономики. Вот как в то время выглядела «реальная ставка по федеральным резервным фондам»:  Можно увидеть большую перемену, вызванную повышением ставок Волкером. Можно также отметить, что в конце 1970-х Фед стремился к «негативной реальной процентной ставке по федеральным фондам». В этом и состоит политика «регулирования». В то время ставка по федеральным фондам росла, как и индекс потребительских цен (ИПЦ), так что «реальная» цифра получалась отрицательной. Сегодня, конечно же, значение «реальной» ставки по федеральным резервным фондам, согласно данным ФРС, глубоко отрицательное. Но его сравнивают с официальным показателем ИПЦ, который составляется с таким количеством нарушений, что никто не воспринимает его всерьез. Shadow Government Statistics демонстрирует, как сегодня выглядел бы ИПЦ, если бы его рассчитывали так же, как в 1980 году:

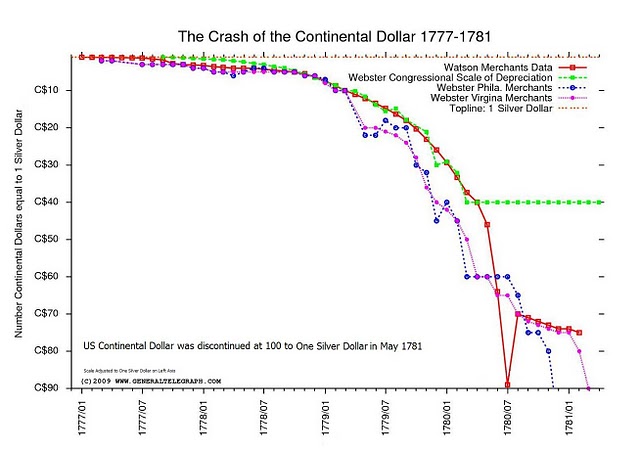

Можно увидеть большую перемену, вызванную повышением ставок Волкером. Можно также отметить, что в конце 1970-х Фед стремился к «негативной реальной процентной ставке по федеральным фондам». В этом и состоит политика «регулирования». В то время ставка по федеральным фондам росла, как и индекс потребительских цен (ИПЦ), так что «реальная» цифра получалась отрицательной. Сегодня, конечно же, значение «реальной» ставки по федеральным резервным фондам, согласно данным ФРС, глубоко отрицательное. Но его сравнивают с официальным показателем ИПЦ, который составляется с таким количеством нарушений, что никто не воспринимает его всерьез. Shadow Government Statistics демонстрирует, как сегодня выглядел бы ИПЦ, если бы его рассчитывали так же, как в 1980 году:  Ориентируясь на эти данные, я полагаю, что нынешняя ситуация с девальвацией доллара США, вероятно, продлится до тех пор, пока: а) «реальные процентные ставки» не станут стабильно положительными; б) Фед не откажется от всех «регулирующих» тенденций в поддержку валютного курса, даже если в тот момент будет казаться, что эти последствия отрицательно скажутся на экономике; или в) мы не получим систему золотого стандарта. Очевидно, сегодня мы далеки от любого из этих условий. Бывают и другие последствия, аналогично тому, как в 1998 году азиатские центральные банки поддерживали свои валюты с помощью механизма открытых вливаний. В этом случае процентные ставки не выросли, а упали. * * * Вот еще один прелестный график девальвации континентального доллара в 1770-х и начале 1780-х годов. Именно этот опыт убедил Отцов-основателей закрепить денежный статус золота и серебра в Конституции США в 1789 году.

Ориентируясь на эти данные, я полагаю, что нынешняя ситуация с девальвацией доллара США, вероятно, продлится до тех пор, пока: а) «реальные процентные ставки» не станут стабильно положительными; б) Фед не откажется от всех «регулирующих» тенденций в поддержку валютного курса, даже если в тот момент будет казаться, что эти последствия отрицательно скажутся на экономике; или в) мы не получим систему золотого стандарта. Очевидно, сегодня мы далеки от любого из этих условий. Бывают и другие последствия, аналогично тому, как в 1998 году азиатские центральные банки поддерживали свои валюты с помощью механизма открытых вливаний. В этом случае процентные ставки не выросли, а упали. * * * Вот еще один прелестный график девальвации континентального доллара в 1770-х и начале 1780-х годов. Именно этот опыт убедил Отцов-основателей закрепить денежный статус золота и серебра в Конституции США в 1789 году.