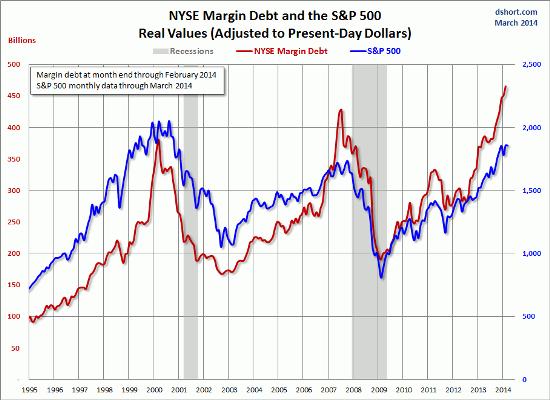

Нелегко быть экономистом из мейнстрима. Вы занимаетесь построением моделей, которые становятся вашей специализацией. И когда эти модели оказываются не способны описывать и предсказывать реальность, вам остаётся недоумевать по поводу смысла всей этой деятельности. Источник 27.04.2014 Нелегко быть экономистом из мейнстрима. Вы занимаетесь построением моделей, которые становятся вашей специализацией. И когда эти модели оказываются не способны описывать и предсказывать реальность, вам остаётся недоумевать по поводу смысла всей этой деятельности. Последним примером служит американский рынок недвижимости. Кейнсианские экономические модели говорят, что если понизить процентные ставки по ипотеке, то будут покупать, продавать и строить больше домов. Простой пример причинно-следственной связи. Но сегодня ставки по ипотеке находятся на уровне, который поколение тому назад вызвал бы бум покупок, занятость растёт — а продажи домов, строительство домов и объем ипотечных кредитов никак не изменяются. Zero Hedge и Automatic Earth недавно опубликовали хорошее обсуждение текущего состояния жилищного рынка. См. статьи: Застой на рынке жилья поражает экономистов Economists Stunned By Housing Fade Американская недвижимость испытывает трудности US Housing is Down For the Count В обеих статьях делается вывод, что рынок жилья в упадке и становится слабее. Но реальный вопрос — что это означает для остальной экономики. Самостоятельный ли это рынок с отдельными проблемами спроса/предложения, или это знак о грядущих изменениях в потребительских расходах, налоговых поступлениях в бюджет и инвестициях в бизнес? Аргумент в пользу последнего таков: вливания вновь создаваемых денег в финансовую систему поднимают цены активов, и это убеждает людей в том, что они достаточно богаты, чтобы позволить себе новые машины, новую одежду и хороший отпуск — и больше акций, облигаций и домов. Но этот «эффект богатства» действует, только когда уровень долга в системе достаточно низкий, только в этом случае новые бумажные прибыли могут изменять поведение. Если у людей долг уже и так слишком много долгов, они не склонны делать новые займы, даже если процентные ставки низки как никогда, и вздутые цены активов поддерживать всё труднее. Они застревают или начинают изменяться медленнее, что обращает эффект богатства вспять и высасывает воздух из экономики. Причина, почему многие экономисты не видят сворачивание рынка жилья и не думают, что это в любом случае повлияет на остальную систему заключается в том, что обычно кейнсианские модели не уделяют внимания балансу общества. Считается, что определённый объём нового долга должен повысить «совокупный спрос» на ту же сумму, безотносительно к тому, свободны ли от долга правительство и потребители, или обременены горой прошлых обязательств. Конечно, это ложное допущение. Долговые обязательства играют важную роль, и тот факт, что уровень долга, особенно студенческих ссуд, бьёт рекорды, вероятно, объясняет, почему рынок жилья ведёт себя не по сценарию. Также топливом для бума на основе «эффекта богатства» является рынок акций. Здесь также замечательный рост совпал со скачком долга, в данном случае маржинального долга, который появляется у инвесторов, когда они делают займы под залог ценных бумаг, чтобы купить ещё ценных бумаг. В конце прошлого года маржинальный долг достиг нового рекорда, и с тех пор вырос ещё больше. Сейчас он на таком уровне, что, судя по прошлому, это означает меньший импульс на каждый заимствуемый доллар. В дальнейшем инвесторам будет сложнее создавать большие прибыли за счёт заимствования денег и покупки дополнительных акций. Получать прибыли будет казаться всё более разумным, пока продавцы не возобладают над покупателями и не произойдёт коррекция рынков.  Реальная стоимость долгов с финансовым плечом на Нью-Йоркской бирже и фондового индекса S&P 500 с поправкой на сегодняшние доллары ЗдесьДжон Хассман (John Hussman) даёт прекрасное объяснение, почему сейчас практически каждый оценочный показатель изображают жёлтым или красным цветом. Если акции выйдут на плато или начнут падать, что это будет означать для правительственной политики использования пузырей активов для накачки потребительской экономики? Наверное, это вызовет её крах. Вопрос — когда. Хассман отмечает, что периоды крайней переоценки, такой как сегодня, являются хорошими индикаторами низких средних рыночных доходов в последнее десятилетие, но не обязательно знаками прекрасной торговли. Рынки могут стать более переоцененными, прежде чем встанут. Но это повысит риск краха, что даже сильнее повлияет на психику инвесторов. Так или иначе, в этом году или в следующем, эффект богатства станет эффектом бедности, и владельцы активов станут их продавцами.

Реальная стоимость долгов с финансовым плечом на Нью-Йоркской бирже и фондового индекса S&P 500 с поправкой на сегодняшние доллары ЗдесьДжон Хассман (John Hussman) даёт прекрасное объяснение, почему сейчас практически каждый оценочный показатель изображают жёлтым или красным цветом. Если акции выйдут на плато или начнут падать, что это будет означать для правительственной политики использования пузырей активов для накачки потребительской экономики? Наверное, это вызовет её крах. Вопрос — когда. Хассман отмечает, что периоды крайней переоценки, такой как сегодня, являются хорошими индикаторами низких средних рыночных доходов в последнее десятилетие, но не обязательно знаками прекрасной торговли. Рынки могут стать более переоцененными, прежде чем встанут. Но это повысит риск краха, что даже сильнее повлияет на психику инвесторов. Так или иначе, в этом году или в следующем, эффект богатства станет эффектом бедности, и владельцы активов станут их продавцами.